芯片资讯

- 发布日期:2024-01-05 12:45 点击次数:110

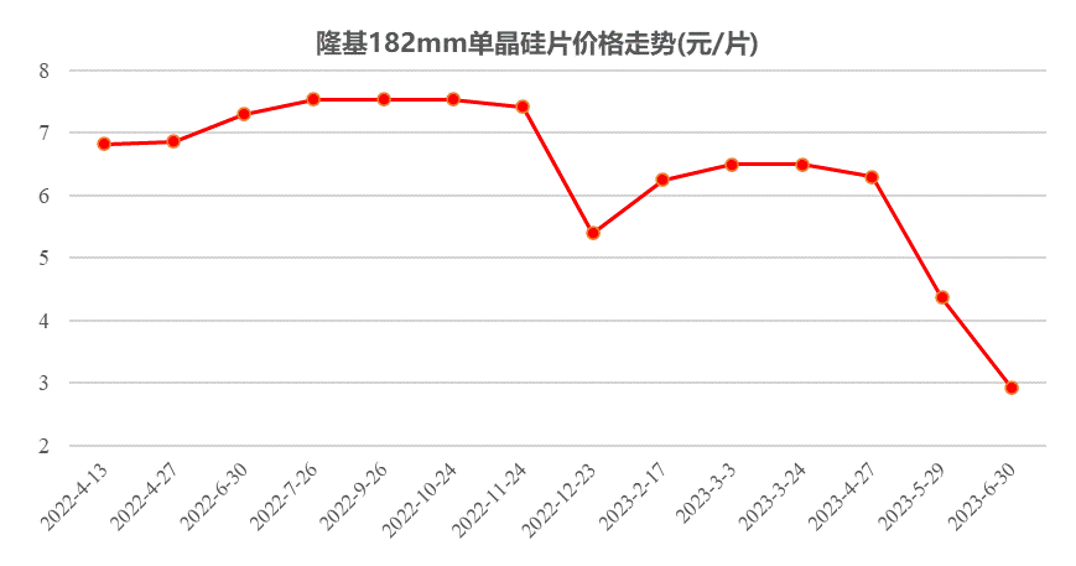

历经近三年的“高价竞争”后,光伏产业价格在过往半年整体进入下行通道。

以“低价”位特点的市场争夺如今已进入白热化阶段。

曾经持续的“高价”让下游苦不堪言,而未来“过分”的低价,很可能让一大批企业在次轮淘汰赛中被扫地出门。一些跨界资本,甚至还没有动手布局,便已和光伏赛道说“拜拜”。

“双碳”风潮下,光伏正处于一个关键的调整期,产业价格回到“合理区间”需要一个过程,而这个过程可能会比较残酷。

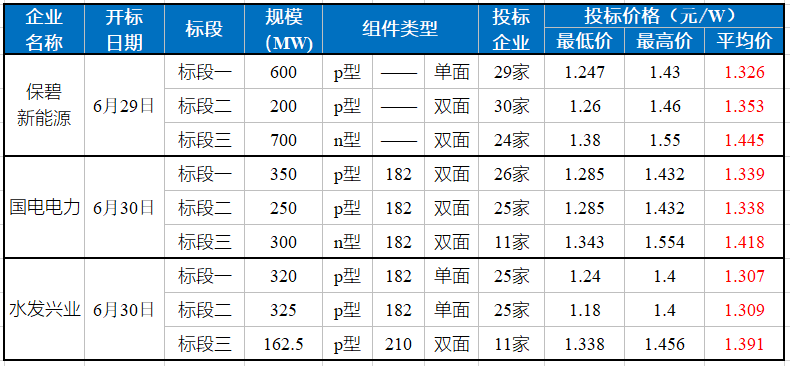

最新的消息是,6月29日、30日,有超过3.2GW光伏组件开标,分别为:保碧新能源1.5GW、国电电力0.9GW、水发兴业0.8GW。综合各方信息,最低报价已经低于1.2元/W;p型单面组件最低价均已低于1.3元/W,最高价均已低于1.45元/W,平均价在1.3~1.33元/W之间。

备受关注的上游多晶硅环节的消息是,硅料最低价击穿6万元/吨让市场始料未及,无限逼近此前5.5万元/吨的大底部。相较价格高位,多晶硅价格已下跌80%;一些厂商已亏损停产!

我们曾经分析,光伏终将走向“主力能源”的大江大海,但这个赛道并非人人都可以“混口饭吃”。

【1】多晶硅价格无限逼近成本线,部分二三线新硅料企业没吃肉。

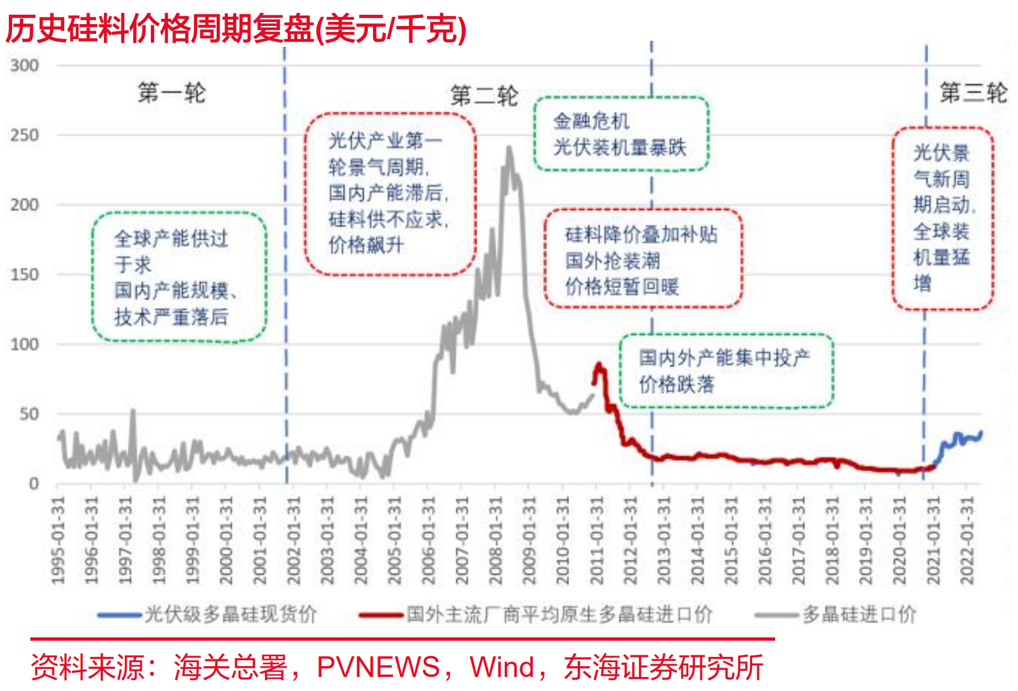

较2022年一度触及的33万元/吨的高点,硅料累计最大跌幅达80%!

如今的硅料最低价已无限逼近此前5.5万元/吨的大底部。

随着行业竞争进入白热化,市场仍有小幅调整下跌的可能。

此轮硅料价格大跌主要因厂商库存积压过高、硅料产能投产高峰预期、上下游博弈加剧等所致。那么,如此价格下,不同梯队的企业怎么活?

如你所知,历经数次市场淘汰赛后,在硅料环节拥有稳话语权的企业只有5家,他们是协鑫、通威、东方希望、新特和大全。

按照目前的整体价格和市场变化,即便硅料价格下降至6万元/吨,通威、大全等硅料龙头仍有利可图,但也已十分逼近成本线。在“多晶硅五虎”都感受到成本压力的情况下,二三线硅料企业的处境只会更差。

可以确定的事,非龙头硅料企业以及新势力成本线更高,新进入厂家基本是亏本生产,且若硅料价后续仍继续下跌,不排除将有部分企业被迫减产,新势力大概率会陷入没吃肉先挨揍的困境。

今年5月初,在合盛硅业的年度股东大会上,董事长罗立国说:“现在(多晶硅)市场上差的卖15万元/吨,好的卖18万元/吨。我要求不高,等年底我们产品出来,卖10万元/吨就行,搞不好到明年可能就(每吨)七八万元。即使卖七八万,我们还能赚。我一条线10万吨,人家一条线1万吨,我的运行成本比它便宜1万~2万元/吨,它关门我还可以撑着,是这么计算的。”

没人能想到,这才一个月时间,“每吨七八万还能赚”的话,就已经不能说了。不过,相比家底丰厚,有上市融资平台的合盛硅业,宝丰、晶诺、东立等企业才更危险。

目前,国内硅料在产企业中已有3家企业受市场价格因素影响停产检修,复产时间有待确定。由于近期市场价格大幅波动,为避免经营风险,东立、宝丰等企业选择延迟投产。

毫无疑问,硅料行业的洗牌已经开始,拥有成本优势的老牌硅料企业大概率会笑到最后。

回溯中国光伏产业的发展史,暴利之下必有勇夫!从2006年开始,在中国广袤的大地上,曾有大量多晶硅企业如同雨后春笋冒出来。但2008年金融危机爆发后,欧洲国家纷纷取消太阳能补贴,国外多晶硅订单锐减,其价格下泄90%以上,国内多晶硅企业开始受到巨大冲击。到了2010年,“拥硅为王,达产成金”的好日子成为过往,很多企业陷入“生产即亏损”,“投产即破产”的生死境遇。

最终,那些曾遍布在中国广袤大地上的五六十家多晶硅生产企业,绝大多数沦为“陪练”,或破产,或主动退出,前赴后继,消失在产业历史的烟渺之中。

【2】垂直一体化巨头之间展开新一轮较量,比拼综合实力的时候来了!

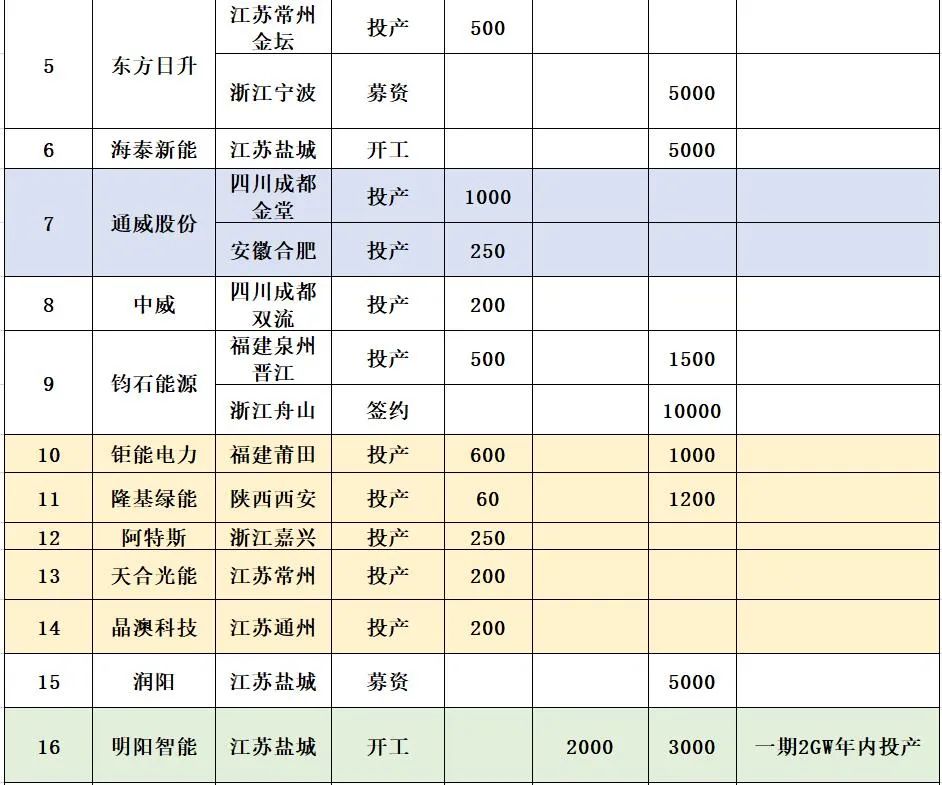

与产能疯狂扩,供应链激烈博弈相伴随的,是各路光伏巨头在追求垂直一体化的大道上一路狂奔。除了通威,包括隆基、晶澳、天合等规模企业,在“垂直一体化”路上你追我赶,每一个都是大手笔,每一项投资都是百亿起底,甚至千亿。

黑鹰光伏梳理统计发现,从2020年至2022年底,通威、隆基、天合、晶科、特变、阿特斯等9大龙头企业在制造环节的投资(规划)总额超过了7500亿元。

而进入2023年后,各大巨头疯狂扩产的“惯性”依然很猛。颇受关注的事,5月底,晶科能源拟壕掷560亿扩产,其创始人在后续的公开致辞中表示:要把硬仗的氛围感拉满,是时候搞点大的了!

时下,产业处于关键的调整和博弈节点,李仙德、朱共山、李振国、靳保芳、瞿晓铧、高纪凡等老牌光伏企业家掌舵的企业们,持续扩张,持续夯实一体化,必然有其整体绸缪。

业界的一大疑问在于:目前的光伏旧格局未打破,新格局未成型,老牌企业彼此竞局,新势力虎视眈眈,看未来,垂直一体化能否通吃一切?

稍微长远来看,“一体化”带来的结果会如何?黑鹰光伏认为,其一,很多企业从头到脚一样粗,不同产业链的产能加速膨胀;其二,每个企业在产业链不同环节都想争第一,争前三,竞争加剧;其三,人人守护供应链护城河,不同环节彼此乱战、彼此踩踏、残酷竞争必然出现;其四,随着竞争格局的动态变化,“一体化”部分环节竞争力缺失,可能成为一些企业的负担,影响其整体竞争力。

不过,面对价格竞争,“垂直一体化”必然在相当一段时间具备领先优势。具备光伏产业链垂直一体化的投资标的,协调能力更强,受到价格波动的影响也相对可控。另外,辅材环节整体需求加速释放,配套的刚需产品如支架、逆变器、金刚线、胶膜等细分赛道,市场需求增量同样乐观。

【3】光伏巨头们以战去战,以杀去杀,二三线企业如何保证生存空间?

两天前,隆基绿能硅片价格最大降幅32.8%的消息刷屏朋友圈。

产业剧烈“内卷”阶段,有规模和成本优势的龙头企业们必然会以价格为利器,顺势而为,在产业剧烈变动的时候,杀伤潜在竞争对手,提高对行业竞争格局的把控。

一个月前,隆基创始人曾表示,全球范围内的碳中和已经共识已经形成,能源转型也变成了一个确定要发生的事情,从终极形态上来看,光伏行业的市场规模会非常大。但是阶段性产能过剩的局面随时可能会发生。他预测,就像2012年-2014年的光伏行业洗牌一样,今后两三年会有超过一半的企业被淘汰出局。

更多企业产业大佬,包括通威刘汉元、天合高纪凡、阳光电源曹仁贤等,都陆续提醒产业有多种风险,呼吁协力建设更为健康可持续的产业竞争。

问题是,面对可能的颇为严重的产能过剩,各路巨头为何还要在近期大手笔扩产?这里引用“赶碳号科技”的部分观点:头部光伏企业们,似乎也正因循着“以战去战”的思路在行动:

以扩产来打击竞争对手的扩产,以新增产能来消灭产能的过剩。

SNEC过去仅仅半个月,晶科能源、晶澳科技、隆基绿能、通威股份不约而同宣布扩产。这四家企业,既是头部大玩家,又是老玩家,经历过行业很多轮周期洗礼,抗风险能力之强、市场嗅觉之敏锐,远非新玩家们可比。这些产能基本在2023年、2024年集中释放。另外,这500GW并没有包含国外企业、国内二三线企业产能,亦没有包含2022年以前的旧产能。而旧产能被出清,会有一个漫长而痛苦的过程。

头部光伏企业敢于在此时集体大扩产,最大的自信可能是源于对自身健康的财务状况、有性价比优势的产品以及对于光伏行业的熟稔。行业将因为产能过剩大洗牌,未来不少企业要死掉,但是,DDC半导体IC芯片模块采购平台 对于头部老玩家来说,死道友不死贫道。实际上,如果外部市场环境变差,恶性竞争与价格战频发,谁的安全垫越厚,过冬棉袄越厚,谁就能撑到下一个春天。

【4】部分跨界的“光伏PPT玩家”,将在次轮价格竞争中被“拒之门外”。

“双碳”趋势下,光6伏成为确定性最强的火热赛道之一,各路资本加速涌入光伏领域,跨界者可谓不计其数,鱼龙混杂。

进入2022年后,各路企业和资本跨界光伏,又呈现出一大新的特点,即一大批A股上市企业集体跨界,又一批“新玩家”正扎堆进军光伏产业。这其中有做地产的、乳业的、做玩具的,甚至有生猪养殖的也蜂拥而至。

是凑热闹式的投机迎合还是光伏“新手”的创新转型?市场上关于上市公司扎堆跨界光伏的观点也出现了分歧,一边是相关个股连封涨停,另一边却引发“不务正业”的质疑。有电新行业分析师甚至亲自下场吐槽“仿佛看到了当年的PPT养猪”。

2022年8月相关跨界光伏的一大热点是,8月16日晚间,主营产品为水牛奶的皇氏集团(002329.SZ)发布股价异动公告称,子公司参与投资建设年产20GW TOPCon高效太阳能电池项目,总投资达100亿元。消息一出,公司股价7个交易日获4个涨停。

是真金白银投资,还是配合炒作?不少投资者质疑:市值80亿元左右的皇氏,去年还业绩亏损,如何撬动百亿级项目?

回溯过往三年,跨界对于光伏产业来说,早已不是什么新鲜事,跨界企业的数量也不在少数,比如青海丽豪、新疆晶诺、江苏美科、双良节能、中清集团、明阳智能、和邦生物、华阳股份、吉利,等等,纷纷投资光伏制造领域,主要分布在硅料、硅片、电池、组件等环节。此外,亦有更多业外企业,以分布式电站投资,介入到光伏产业之中。

不过,进入2023年后,伴随光伏产业新一轮的价格竞争,我们相信,部分已跨界的企业的经营可能受到极大冲击;不分正想进入光伏产业的企业或资本将“望而却步”。

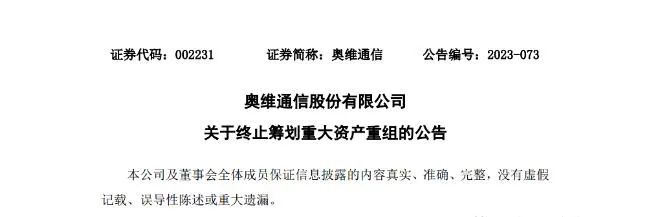

最近“跨界失败”的消息是,6月21日,奥维通信发布最新公告称:终止筹划重大资产重组事项。

奥维通信公告表示,公司于2023年1月3日披露《关于签署投资框架协议暨筹划重大资产重组的公告》,公司拟与熵熠(上海)能源科技有限公司(简称“上海熵熠”)在淮南市田家庵区组建合资公司,投资建设5GW高效异质结(HJT)太阳能电池及组件项目(简称“本次交易”)。

公司拟投入现金人民币2.1亿元,占合资公司注册资本金的51%;上海熵熠拟以技术及知识产权投入计人民币2亿元,占合资公司注册资本金的49%。公司于2022年12月30日与淮南市田家庵区人民政府(以下简称“区政府”)、上海熵熠签署了《投资框架协议》。现经研究,决定终止筹划本次重大资产重组事项。

【5】疫情三年,光伏企业经营状况分化明显,有人喝汤就有人吃肉,部分财务风险比较大的企业可能在新一轮的价格战中被加速淘汰。

“形势一片大好”并不能完全概括一些光伏企业的经营状况。

“业绩预亏”还只是明面上最直观的数据,从多位角度来分析,疫情三年,供应链剧烈波动下,不少光伏企业面临巨大的经营压力,光伏企业经营分化愈发明显。

比如,黑鹰光伏最新统计发现,从从2020年到2022年,150家光伏上市企业累计创造了3427亿元的归母净利润;其中,三年累计净利润超过100亿元的企业达到10家。但另一面,我们也注意到,过往三年中,累计归母净利润出现亏损的企业也达到了26家,部分企业负债高企,现金流枯竭,发展后劲“气若游丝”。

而具体到2022财年,梳理所有上市公司财报,其一,营收净利净利对外投资等核心经营数据整体实现大幅增长;其二,企业经营水平两级分化严重,强者恒强,集中度提升;其三,产业链不同环节的盈利能力明显分化;其四,综合数据看,一些企业已经很危险。

不少企业都面临着巨大的偿债压力,部分老牌企业都发生了债务逾期,甚至部分企业被列入了失信被执行人名单;也有部分企业面临着控制权转让、退市、破产重组等命运。

此外,值得注意的是,从企业经营发展角度而言,你可能做了99件正确的事,却可能架不住一件重大失误的决策,企业战略抉择必然要慎之又慎。

同时,在技术路线的抉择上,伴随市场剧烈变动,步子调整过慢也可能把企业一步步拖入泥沼。过去的两三年之间,亦有数家光伏巨头因过往战略决断、技术路线选择的失误或“滞后”而陷入企业经营转型的阵痛,未来走向如何,依然难有确定。

光伏行业一直都是一个“剩者为王”的行业,先进技术代替落后技术,高性价比产品代替低性价比产品,有竞争力的公司干掉失去竞争力的公司。而且由于光伏设备处于不断更新进步过程中,单位产能的投资额度必然会处于越来越小的趋势当中,光伏的“喜新厌旧”也成为必然。

我们分析认为,在严峻的产业及金融环境下,拥有更多资金储备的企业才更有可能胜出,成为产业新格局的领军者。

【6】光伏进入新的技术迭代期,各路企业在争抢“N型”赛道红利时,价格对各环节的影响必然有所不同。

光伏的周期的要素,通常包括政策周期、技术迭代、库存与产能周期等,其中,每次技术迭代与进步都会改变产业的竞争格局。

过往十余年,在技术创新驱动下,光伏发电成本十年下降90%以上。十四五期间,也即光伏步入平价时代后,新的技术迭代开启,未来两三年,光伏将步入“N型”技术迭代的红利期。

价格方面,根据最新的报价,6月29日、30日,有超过3.2GW光伏组件开标,分别为:保碧新能源1.5GW、国电电力0.9GW、水发兴业0.8GW,开标情况如下表所示。

根据智汇光伏的分析,从上表可以看出:最低报价已经低于1.2元/W;p型单面组件最低价均已低于1.3元/W,最高价均已低于1.45元/W,平均价在1.3~1.33元/W之间。p型双面组件,相对于单面组件,贵约0.02元/W;n型双面组件,相对于p型,贵约0.07元/W。

对于上述项目开标价格,索比光伏网的分析认为:

一是价格降幅明显超出行业预期。此前在第三方机构定期发布的价格中,集中式项目组件价格本周下调3分,达到1.4元/W,但从本次开标价格看,多数企业对p型组件报价都低于这一水平,降价力度较大。随着n型产能陆续落地,占据更高市场份额,p型电池组件内部、外部竞争压力较大,未来可能通过主动降价,拉开与n型产品的差距,让老旧产能发挥更大价值。

二是新一线品牌抢单意愿强烈。在广州保碧新能源、三峡集团组件招标中,多家新一线品牌投标价格低于整体平均值;国家能源集团国电电力组件招标的3个标段,最低价均由新一线品牌投出。考虑到多家新一线品牌提出了30GW以上的出货量目标,今年全年出货量榜单的5-8位存在较高不确定性,每一次招标、每一笔订单都成为必争之地。

【7】光伏价格阶段性剧烈波动,极大考验企业的“内功”与全球化拓展能力。

新一轮价格竞局下,光伏组件企业的全球化竞争能力已经成为竞争的重要方向。如上述,6月初,晶科能源董事长李仙德在《把硬仗的氛围感拉满》一文中,通过一组对话生动描述了国内光伏组件市场的竞争情况:“所有没有海外营销力的、没有品牌的二线三线(企业)都挤在这个‘寺里’,僧多粥少,‘住持’又只看价格,不问芳华。”

李仙德还称,“接下来只会僧更多粥更少,‘住持’更粗暴。这个时候,全球化能力就显高下了。”

毫无疑问,光伏组件企业的全球化竞争能力已经成为竞争的重要方向

在晶科能源李仙德看来,“海外市场无论是集中式还是分布式,对品牌、渠道、售后服务以及可融资性的要求较高,尤其是目前国际环境下对供应链的长期稳定性和可靠性也提出了更高要求,这些都需要一定时间的积累,非一朝一夕之功,这些潜在的进入壁垒也预示了先发者的优势。”

这一时期,一家光伏企业自身的“内功”也显得尤其重要。晶澳科技轮值总裁杨爱青在与媒体交流时就表示,如果阶段性产能过剩出现,这对于企业的成本管理、市场品牌、质量控制、服务水平、供应链保障、内部治理及企业寿命等都将是考验。

- 中国 Chiplet 芯粒产业全景整理:设计公司、封装专利、技术工艺及相关企业2025-08-28